La distribuzione dei mobili per cucina in Italia

Cucina | Distribuzione e eCommerce | Giugno 2020

€3000

Giugno 2020,

VIII Ed. ,

105 pagine

Prezzo (licenza per singolo utente):

EUR 3000 / USD 3210

Contattateci per licenze corporate e multiuser

Lingua: Italiano

Codice report: IT.3

Editore: CSIL

Status: disponibile per l'acquisto online e il download immediato

Download

Indici dei contenuti

Il Rapporto CSIL La distribuzione dei mobili da cucina in Italia, giunto alla sua ottava edizione (precedenti: 2008, 2012, 2015, 2018), si propone di:

- Analizzare le caratteristiche qualitative dei ‘migliori’ negozi di mobili per cucina (che vendono più di 20 cucine all’anno)

- Analizzare il servizio nei punti vendita e la soddisfazione del trade per le prime 16 aziende di mobili per cucina che operano nel mercato italiano

- Offrire una serie di benchmark per le aziende del settore, per quanto riguarda il servizio, una certificazione indipendente dei risultati raggiunti, uno strumento di formazione per la forza vendita.

Lo studio si è concentrato sulle principali marche di mobili per cucina del nostro Paese, con valutazione qualitativa e analisi della soddisfazione del trade in termini di servizi, prodotti, prezzi, promozione (raggruppati in 17 voci) e individuazione dei punti di forza e di debolezza per ciascuno dei 16 marchi analizzati: Aran, Arredo3, Arrital, Arrex, Doimo, Ernestomeda, Lube/Creo, MobilTuri, Modulnova, Nobilia, Poliform, Scavolini, Snaidero, Stosa, Valcucine, Veneta. A queste si sono aggiunte anche le categorie Altri marchi di alta gamma e Altri marchi che raggruppano una cinquantina di altri marchi di mobili da cucina citati dal campione intervistato.

I dati sono stati raccolti attraverso 270 interviste effettuate principalmente via e-mail, con frequenti richiami telefonici, con l’ausilio di un questionario semi-strutturato con domande su: dati strutturali che caratterizzano il punto vendita (dimensioni del punto vendita, numero di cucine vendute, prezzo medio), rapporto con i fornitori (principali marchi coperti, opinioni su questi marchi per articoli selezionati, ad es: frequenza/facilità dei contatti con il fornitore, fedeltà ai canali di distribuzione, puntualità nelle consegne…), tipologia di clienti e promozioni, presenza dei rivenditori su Facebook, Instagram, Youtube, tipologia di top utilizzati, software, elettrodomestici, adesione a nuove forme di pubblicità.

La composizione geografica del campione corrisponde all’incirca al numero effettivo nazionale, con una leggera sovrarappresentazione del Nord Italia (circa il 60%). Leggermente superiore al Sud la presenza di piccoli punti vendita. Una certa correlazione si registra anche per il prezzo medio della cucina e la collocazione geografica: fascia più alta al Nord, medio-economica al Sud.

Al campione di rivenditori intervistati è stato chiesto di esprimere una valutazione da 1 a 5 (dove 5 è il massimo e 1 il minimo) sulla marca di cucine preferita (più trattata) per ciascuna caratteristica considerata (aspetti legati al prodotto, al servizio, al prezzo e alla promozione), per la quale è stata poi calcolata la media dei voti, per ciascuna delle caratteristiche considerate (aspetti relativi al prodotto, al servizio, al prezzo e alla promozione), per le quali sono state poi calcolate le valutazioni medie.

I 17 criteri di valutazione presi in considerazione sono stati i seguenti: materiali a supporto delle vendite al dettaglio, frequenza/facilità di contatto con il fornitore, fedeltà, tempi di consegna, assistenza tecnica post-vendita, prezzi e margini, gamma di prodotti e modelli (mobili da cucina, elettrodomestici, Tavoli, Sedie e Complementi), tasso di innovazione, notorietà del marchio e campagne pubblicitarie, capacità di promozione, supporto nella progettazione e nell’installazione degli allestimenti, rapporto qualità-prezzo, disponibilità di software.

Sono stati quindi selezionati i marchi che hanno riportato il maggior numero di giudizi e sono state calcolate le medie sia tra i giudizi espressi per la singola caratteristica osservata, in modo da confrontare i diversi marchi su quella particolare caratteristica, sia tra i giudizi espressi per il singolo produttore, in modo da evidenziare i punti di forza e di debolezza del singolo marchio.

Aziende selezionate

Aran, Arredo3, Arrital, Arrex, Doimo, Ernestomeda, Lube/Creo, MobilTuri, Modulnova, Nobilia, Poliform, Scavolini, Snaidero, Stosa, Valcucine, Veneta/Forma 2

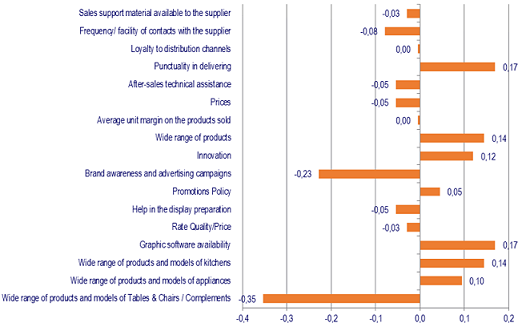

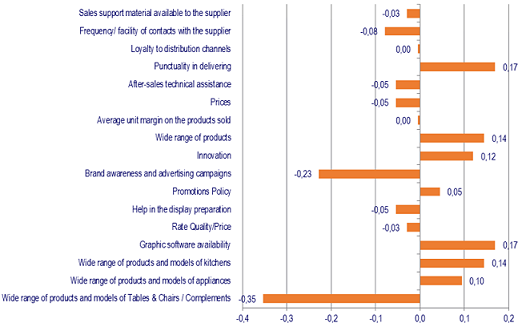

Scostamento medio della singola voce dalla media di tutte le voci (pari a 4.02). XXXXX brand

Il punto vendita medio vende annualmente 50 cucine ed è sempre più spesso presente su Instagram. Spese di trasporto, montaggio, installazione e smaltimento incidono per oltre il 10% sul valore della cucina venduta. In forte crescita la media dei giudizi di trade satisfaction per Veneta, Scavolini e Lube, in testa come notorietà di marca/campagne pubblicitarie. Valcucine è l’azienda di riferimento per l’innovazione; Veneta è fra le aziende cui è più facile relazionarsi; Stosa compare fra i leader per la politica promozionale ed Arrex per l’ampiezza della gamma di prodotti offerta. Arredo3 e MobilTuri aumentano il grado di penetrazione. Nobilia è fra le ‘companies to watch’.

Metodologia e dati di base

Obiettivo della ricerca e metodologia

Il campione intervistato: distribuzione per area geografica, dimensione della superficie espositiva dedicata alle cucine, numero di marche trattate, numero di cucine vendute e prezzo medio delle cucine vendute

Punti di forza e di debolezza delle singole marche giudicate: dati di sintesi 2015-2018-2020

Caratteristiche generali del punto vendita

Marche di cucina trattate e numero di citazioni

Superficie espositiva totale e superfice espositiva dedicata alle cucine

Numero di cucine vendute e prezzo medio

Trasporto, montaggio, installazione e smaltimento

Cucine vendute con piano di lavoro, tavoli e sedie, elettrodomestici forniti dal produttore di cucine

Tasso di successo nelle trattative di vendita

Utilizzo di software di progettazione

Il piano cucina

Quanto incide il top sul prezzo della cucina

Superficie espositiva dedicata al piano cucina

Gli elettrodomestici

Quanto incidono gli elettrodomestici sul prezzo della cucina

Superficie espositiva dedicata agli elettrodomestici

ll cambio di fornitore

Punti vendita che hanno cambiato fornitore negli ultimi 2 anni e relative motivazioni

Principali forme di comunicazione

Disponibilità di un sito internet, di una pagina Facebook, presenza su YouTube o su altri social

L’attività di promozione

Utilizzo di alcune forme di promozione (sconto rinnovo allestimento, finanziamento agevolato a tasso zero…)

Il prezzo comunicato; La promozione tramite elettrodomestici; La promozione tramite omaggi; Contributo ai costi della promozione

Giudizi sulle caratteristiche dei singoli marchi

Il servizio

– Materiale di supporto alla vendita a disposizione del rivenditore

– Facilità di contattare/relazionarsi con l’Azienda

– Fedeltà al canale distributivo

– Puntualità nelle consegne

– Assistenza tecnica post-vendita e disponibilità a soddisfare esigenze cliente

– Disponibilità software grafico

I prezzi e i margini

– Prezzi; Margine unitario medio sui prodotti venduti; Rapporto qualità-prezzo

Il prodotto

– Ampiezza assortimento

– Innovazione

– Ampiezza e profondità gamma cucine, elettrodomestici, Tavoli & Sedie/Complementi

La promozione

– Notorietà di marca e campagne pubblicitarie sui consumatori

– Politica promozionale

– Supporto nella realizzazione degli allestimenti

Punti di forza e di debolezza della singola marca

Aran

Arredo3

Arrex

Arrital

Doimo

Ernestomeda

Lube e Creo

MobilTuri

Modulnova

Nobilia

Poliform

Scavolini

Snaidero

Stosa

Valcucine

Veneta e Forma 2000

Altre Alto Gamma

Altre Marche

Il Rapporto CSIL La distribuzione dei mobili da cucina in Italia, giunto alla sua ottava edizione (precedenti: 2008, 2012, 2015, 2018), si propone di:

- Analizzare le caratteristiche qualitative dei ‘migliori’ negozi di mobili per cucina (che vendono più di 20 cucine all’anno)

- Analizzare il servizio nei punti vendita e la soddisfazione del trade per le prime 16 aziende di mobili per cucina che operano nel mercato italiano

- Offrire una serie di benchmark per le aziende del settore, per quanto riguarda il servizio, una certificazione indipendente dei risultati raggiunti, uno strumento di formazione per la forza vendita.

Lo studio si è concentrato sulle principali marche di mobili per cucina del nostro Paese, con valutazione qualitativa e analisi della soddisfazione del trade in termini di servizi, prodotti, prezzi, promozione (raggruppati in 17 voci) e individuazione dei punti di forza e di debolezza per ciascuno dei 16 marchi analizzati: Aran, Arredo3, Arrital, Arrex, Doimo, Ernestomeda, Lube/Creo, MobilTuri, Modulnova, Nobilia, Poliform, Scavolini, Snaidero, Stosa, Valcucine, Veneta. A queste si sono aggiunte anche le categorie Altri marchi di alta gamma e Altri marchi che raggruppano una cinquantina di altri marchi di mobili da cucina citati dal campione intervistato.

I dati sono stati raccolti attraverso 270 interviste effettuate principalmente via e-mail, con frequenti richiami telefonici, con l’ausilio di un questionario semi-strutturato con domande su: dati strutturali che caratterizzano il punto vendita (dimensioni del punto vendita, numero di cucine vendute, prezzo medio), rapporto con i fornitori (principali marchi coperti, opinioni su questi marchi per articoli selezionati, ad es: frequenza/facilità dei contatti con il fornitore, fedeltà ai canali di distribuzione, puntualità nelle consegne…), tipologia di clienti e promozioni, presenza dei rivenditori su Facebook, Instagram, Youtube, tipologia di top utilizzati, software, elettrodomestici, adesione a nuove forme di pubblicità.

La composizione geografica del campione corrisponde all’incirca al numero effettivo nazionale, con una leggera sovrarappresentazione del Nord Italia (circa il 60%). Leggermente superiore al Sud la presenza di piccoli punti vendita. Una certa correlazione si registra anche per il prezzo medio della cucina e la collocazione geografica: fascia più alta al Nord, medio-economica al Sud.

Al campione di rivenditori intervistati è stato chiesto di esprimere una valutazione da 1 a 5 (dove 5 è il massimo e 1 il minimo) sulla marca di cucine preferita (più trattata) per ciascuna caratteristica considerata (aspetti legati al prodotto, al servizio, al prezzo e alla promozione), per la quale è stata poi calcolata la media dei voti, per ciascuna delle caratteristiche considerate (aspetti relativi al prodotto, al servizio, al prezzo e alla promozione), per le quali sono state poi calcolate le valutazioni medie.

I 17 criteri di valutazione presi in considerazione sono stati i seguenti: materiali a supporto delle vendite al dettaglio, frequenza/facilità di contatto con il fornitore, fedeltà, tempi di consegna, assistenza tecnica post-vendita, prezzi e margini, gamma di prodotti e modelli (mobili da cucina, elettrodomestici, Tavoli, Sedie e Complementi), tasso di innovazione, notorietà del marchio e campagne pubblicitarie, capacità di promozione, supporto nella progettazione e nell’installazione degli allestimenti, rapporto qualità-prezzo, disponibilità di software.

Sono stati quindi selezionati i marchi che hanno riportato il maggior numero di giudizi e sono state calcolate le medie sia tra i giudizi espressi per la singola caratteristica osservata, in modo da confrontare i diversi marchi su quella particolare caratteristica, sia tra i giudizi espressi per il singolo produttore, in modo da evidenziare i punti di forza e di debolezza del singolo marchio.

Scostamento medio della singola voce dalla media di tutte le voci (pari a 4.02). XXXXX brand

Il punto vendita medio vende annualmente 50 cucine ed è sempre più spesso presente su Instagram. Spese di trasporto, montaggio, installazione e smaltimento incidono per oltre il 10% sul valore della cucina venduta. In forte crescita la media dei giudizi di trade satisfaction per Veneta, Scavolini e Lube, in testa come notorietà di marca/campagne pubblicitarie. Valcucine è l’azienda di riferimento per l’innovazione; Veneta è fra le aziende cui è più facile relazionarsi; Stosa compare fra i leader per la politica promozionale ed Arrex per l’ampiezza della gamma di prodotti offerta. Arredo3 e MobilTuri aumentano il grado di penetrazione. Nobilia è fra le ‘companies to watch’.

Metodologia e dati di base

Obiettivo della ricerca e metodologia

Il campione intervistato: distribuzione per area geografica, dimensione della superficie espositiva dedicata alle cucine, numero di marche trattate, numero di cucine vendute e prezzo medio delle cucine vendute

Punti di forza e di debolezza delle singole marche giudicate: dati di sintesi 2015-2018-2020

Caratteristiche generali del punto vendita

Marche di cucina trattate e numero di citazioni

Superficie espositiva totale e superfice espositiva dedicata alle cucine

Numero di cucine vendute e prezzo medio

Trasporto, montaggio, installazione e smaltimento

Cucine vendute con piano di lavoro, tavoli e sedie, elettrodomestici forniti dal produttore di cucine

Tasso di successo nelle trattative di vendita

Utilizzo di software di progettazione

Il piano cucina

Quanto incide il top sul prezzo della cucina

Superficie espositiva dedicata al piano cucina

Gli elettrodomestici

Quanto incidono gli elettrodomestici sul prezzo della cucina

Superficie espositiva dedicata agli elettrodomestici

ll cambio di fornitore

Punti vendita che hanno cambiato fornitore negli ultimi 2 anni e relative motivazioni

Principali forme di comunicazione

Disponibilità di un sito internet, di una pagina Facebook, presenza su YouTube o su altri social

L’attività di promozione

Utilizzo di alcune forme di promozione (sconto rinnovo allestimento, finanziamento agevolato a tasso zero…)

Il prezzo comunicato; La promozione tramite elettrodomestici; La promozione tramite omaggi; Contributo ai costi della promozione

Giudizi sulle caratteristiche dei singoli marchi

Il servizio

– Materiale di supporto alla vendita a disposizione del rivenditore

– Facilità di contattare/relazionarsi con l’Azienda

– Fedeltà al canale distributivo

– Puntualità nelle consegne

– Assistenza tecnica post-vendita e disponibilità a soddisfare esigenze cliente

– Disponibilità software grafico

I prezzi e i margini

– Prezzi; Margine unitario medio sui prodotti venduti; Rapporto qualità-prezzo

Il prodotto

– Ampiezza assortimento

– Innovazione

– Ampiezza e profondità gamma cucine, elettrodomestici, Tavoli & Sedie/Complementi

La promozione

– Notorietà di marca e campagne pubblicitarie sui consumatori

– Politica promozionale

– Supporto nella realizzazione degli allestimenti

Punti di forza e di debolezza della singola marca

Aran

Arredo3

Arrex

Arrital

Doimo

Ernestomeda

Lube e Creo

MobilTuri

Modulnova

Nobilia

Poliform

Scavolini

Snaidero

Stosa

Valcucine

Veneta e Forma 2000

Altre Alto Gamma

Altre Marche

RAPPORTI CORRELATI

Furniture retailing in Europe (English)

Febbraio 2024,

XVII Ed. ,

296 pagine

La distribuzione del mobile in Europa

Analisi della distribuzione di mobili per la casa in 15 paesi europei. Il rapporto fornisce trend di consumo di mobili per la casa, previsioni di mercato, dati per paese, analisi per canale distributivo, formati di vendita e performance dei principali rivenditori di mobili per la casa in Europa

Top 100 mattress specialist retailers in Europe (English)

Novembre 2023,

I Ed. ,

14 pagine

Top 100 rivenditori specializzati di materassi in Europa

Il mercato europeo dei materassi: ranking dei 100 principali rivenditori specializzati in materassi in Europa.

E-commerce in the mattress industry (English)

Settembre 2023,

V Ed. ,

102 pagine

E-commerce nell'industria dei materassi

Ricerca dettagliata sul mercato mondiale dei materassi online con focus su tre aree: Nord America, Europa e Asia Pacifico. Questo studio fornisce dati di vendita, analisi dei principali mercati, l’incidenza delle vendite di materassi online nei principali paesi (Stati Uniti, Canada, Cina, India, Corea del Sud, Germania, Regno Unito, Francia, Italia e Spagna), le vendite di materassi online dei principali rivenditori e i profili delle maggiori aziende del settore.

La distribuzione del mobile in Italia. Analisi per provincia

Luglio 2023, XX Ed. , 174 pagine

Questo rapporto fornisce un quadro dettagliato della distribuzione del mobile e la sua evoluzione e dei consumi di mobili per comparti a livello nazionale e per provincia, quote di mercato e lo sviluppo dei canali di distribuzione, le vendite stimate di mobili per la casa per principali rivenditori, analisi approfondita sia delle grandi catene di distribuzione che dei rivenditori indipendenti, strategie e tendenze delle aziende

Top 100 furniture retailers in Europe (English)

Novembre 2022,

I Ed. ,

15 pagine

Top 100 distributori di mobili in Europa

Analisi del sistema competitivo della distribuzione del mobile in Europa: ranking dei 100 principali rivenditori, con nome dell’azienda, gruppo, sede principale, sito web, brand, fatturato stimato di mobili per la casa e numero di negozi.